投資初心者ミナ

投資初心者ミナ

・知り合いから勧められたけど…

・公平な目線でどう判断したらいい?

今回は、そんな悩みに答えるべく、保険ってそもそも要る?という点についてファイナンシャルプランナーの渡邉さんにとことん聞いてみました。

1級FP/相続診断士 渡邉先生

1級FP/相続診断士 渡邉先生

今回はその辺りを踏まえて、「保険」自体をどう考えればよいか、解説していきます。

|

株式会社 AWARD 取締役 ( award-finance.com ) 1級ファイナンシャルプランナー/相続診断士 慶応義塾大学理工学部卒。大手企業にて5年間会社員の後、得意とする金融・相続の知識を活かして、現職。お客様にあった着実な資産計画に定評あり。全国通算120回以上の講演経験を持ち、 書籍「貯蓄完全ガイド」を監修(晋遊舎出版) |

実は、保険っていらないかも?

多くの人が入っている保険。色々な方とお話していると、中には毎月3万円近く保険に払っている方もいらっしゃって驚かされます。

しかし、ちょっと考え方を変えると、実は保険って要らない方もいらっしゃいます。保険が必要無いとはどういうことなのでしょうか。

今回は、その点、詳しく解説していきます。

すでに、ある程度の資産があれば死亡保険は不要

例えば、夫が死亡したときに、死亡保険(生命保険)で1,000万円のお金が入るとします。

通常は、残された家族にお金を渡したいからこそ入る生命保険です。

しかし、このとき、株・債券・現金などで総額1,000万円の資産をもっていたらどうでしょうか?資産を残したいから、保険をかけますが、すでに資産があるのなら、保険はいらなくなります。

つまり、すでに資産があれば、わざわざ保険会社と契約をしなくても、もしもの備えは準備できています。

医療保険は、国の補助が出る

がん保険・医療保険も同様です。

通常、医療も国の制度があり、高額な手術には補助が出ます(高額療養費制度)

100万円の医療費だったとしても、この制度を使用すると実際の支払いは10万以下になります。詳しくは下記のリンクでも紹介しています。

公的医療保険の1つで、医療機関や薬局でかかった医療費の自己負担額が、ひと月で一定額を超えた場合に、その超えた金額が支給される制度です。

例えば、70歳未満で、年収約370~約770万円の方が、100万円の治療を受けた場合、自己負担額は約9万円となります。

参考:高額療養費制度を利用される皆さまへ |厚生労働省

https://suumo.jp/jj/bukken/shosai/JJ012FD010/?ar=030&bs=011&nc=92236368

それでは、どんな方が、どんな時に保険が必要なのでしょうか。

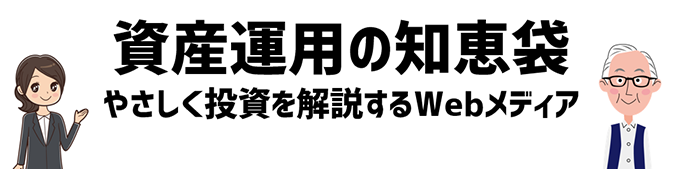

保険を説明するときの代表的なものに「貯蓄は◢(三角)、保険は■(四角)」という言葉があります。

貯蓄は三角、保険は四角とは?

50代、60代では貯金が十分にあるかもしれませんが、20代の社会に出始めたころは、お金が無くて困る時期かもしれません。というのも、貯蓄は徐々にたまるものなので、働きはじめは十分な蓄えがありません。

つまり、貯蓄はお金を少しずつ積み立てていくので、年齢が増していくごとに、貯蓄残高は右肩上がりの形になり、三角形になります。

お金が少ない20代に、万が一、病気で入院となったら、治療費や入院代が出せず大変なことになってしまいます。

親や親戚から、前借りすることもできるかもしれませんが、そう出来ない方もいるはずです。

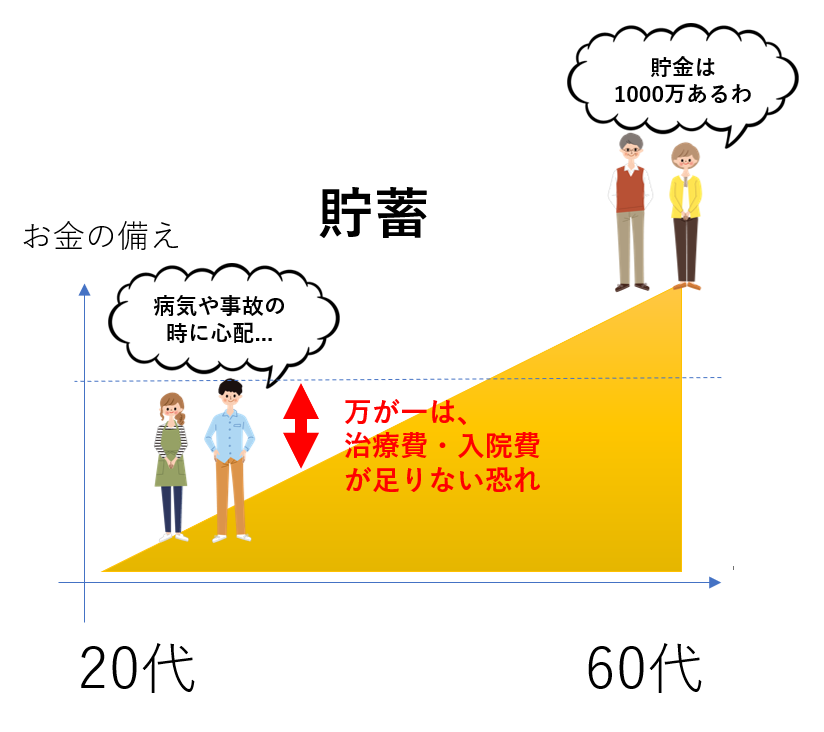

保険は、お金が無い時のお金の備えとして入るものです。年齢に関係なく、加入したときから受け取れる額が一定ですから、四角形になります。

この形を考えたときに、受け取れる金額以上に貯蓄があれば、保険はいらないものになります。

保険は将来のお金のためにという考えではなく、今入院してしまったら、今死んでしまったら「そのタイミングでお金に困ることになる」だから最低限加入する。このように考えていきたいですね。

あと、生命保険でもう一つ要らなくなる場合があります。

マンション保有をすると保険はいらない?!

マンションや戸建ての購入と同時に多くの人が入る保険があります。

それは『団体信用生命保険』です。

団体信用生命保険(通称:団信「だんしん」)とは住宅ローンを借りた人が亡くなった場合と、高度障害状態になった場合に、金融機関が残った住宅ローンを支払ってくれるというものです。

「夫が事故でなくなって、住宅ローンの支払いどうしよう…」こんな時に、夫、つまり債権者が亡くなった場合に、借金が無くなるということになります。

例えば

- 夫 30歳でマイホーム 5000万円で購入 → 5000万円の住宅ローンを契約

- 翌年、不慮の事故で夫が死亡 → 5000万円の残金は、家族ではなく、金融機関が支払ってくれる。

生命保険は、夫(または妻)が亡くなった時、残された家族に「資産」を残すために入るものです。この団信も同じように亡くなった時に、無借金状態の家という「資産」が残ります。

つまり、マイホーム(マンションや戸建て)を住宅ローンで持つと保険はいらなくなります。

1級FP/相続診断士 渡邉先生

1級FP/相続診断士 渡邉先生

また、若い方は保険に入っておくことは、賢い判断ですので、一度、ファイナンシャルプランナーや保険のアドバイザーに相談してみてください。

管理オススメの保険選びのサービス

参考まで保険選びで、公平に幅広く、探せるサービスをまとめました。